Es el día del informe de empleo, pero el informe del mercado laboral de este mes no dirá mucho que no sepamos ya pues recoge datos anteriores al inicio de las cuarentenas decretadas a causa del Covid-19 en Estados Unidos. Quien necesite más pruebas de los estragos del coronavirus puede mirar al otro lado del Atlántico a Europa, donde los PMI de Markit se desplomaron en marzo hasta mínimos históricos. El dólar se ha visto fortalecido en consecuencia, y los futuros de las acciones de Estados Unidos apuntan a una apertura a la baja. Sin embargo, los precios del petróleo han seguido subiendo tras conocerse los detalles sobre un posible acuerdo para reducir el suministro de crudo mundial. Y el plan de 350.000 millones de dólares de Estados Unidos para ayudar a las pequeñas empresas se pone en marcha hoy, aunque los bancos luchan por librarse de los préstamos garantizados. Aquí tenemos las cinco cuestiones principales de las que hay estar pendientes este viernes, 3 de abril, en los mercados financieros.

1. El informe de empleo no contará más que la mitad de la historia

Es el día del informe de empleo —con una diferencia. El informe mensual de empleo de Estados Unidos, que se publica a las 14:30 horas (CET), probablemente será malo, pero no contará ni la mitad de la historia dado que sólo incluye datos hasta la semana del 12 de marzo, es decir, antes de ninguna medida de confinamiento importante en Estados Unidos.

La realidad, como indican los datos semanales de solicitudes de subsidio por desempleo de este jueves, es mucho peor. Más de 9 millones de estadounidenses han solicitado ayudas por desempleo en las últimas dos semanas. Eso supone en torno a un 6% de la fuerza laboral.

La presidenta de la Reserva Federal de Cleveland, Loretta Mester, dijo que la tasa de desempleo podría alcanzar el 15% en un futuro próximo, haciéndose eco de las declaraciones de su colega James Bullard a principios de esta semana.

2.Los precios del petróleo alcanzan su cota más alta desde mediados de marzo ante la esperanza de un acuerdo sobre el acuerdo

Los precios del petróleo alcanzan su cota más alta en las últimas dos semanas y media tras una serie de informes citando principalmente fuentes anónimas que añadían más detalles sobre la audaz afirmación del presidente Donald Trump de un posible acuerdo para poner fin a la guerra global de precios. Los futuros del crudo estadounidense suben un 4,2% hasta 26,41 dólares por barril, mientras que el petróleo Brent de referencia internacional volvió a situarse en más de 30 dólares hasta 32,59 dólares por barril, con un alza del 8,9%.

El grupo OPEP+, que incluye tanto a Arabia Saudí como a Rusia, ha convocado una reunión de emergencia para el lunes. Sin embargo, Reuters ha informado de que el grupo insistirá en una reducción de la producción estadounidense como parte de cualquier acuerdo.

Otros informes citan fuentes que afirman que una reducción de 10 millones de barriles al día, aproximadamente el 10% de la oferta mundial de petróleo, es «realista». Trump ha dicho que la reducción podría ser de hasta 15 millones de barriles al día. También ha dicho que se reunirá con los jefes petroleros de Estados Unidos hoy, en reuniones que posiblemente se extiendan al fin de semana.

El presidente Vladimir Putin también se reunirá con los productores de petróleo rusos el viernes, según ha informado el Kremlin.

3. Las acciones apuntan a una apertura a la baja; el dólar vuelve a fortalecerse

Los mercados de valores de Estados Unidos abrirán a la baja a medida que el mercado absorba la implicación de los datos de solicitudes de subsidio por desempleo del jueves.

A las 12:35 horas (CET), el contrato de {{8873|futuros del Dow Jones}} 30 baja 236 puntos o un 1,1% hasta 21.036, mientras que el contrato del S&P 500 se deja un 1,1% y el contrato de futuros del Nasdaq 100 desciende un 1,0%.

El índice dólar sube un 0,5% hasta su cota más alta en más de una semana, ya que tanto el euro como la libra esterlina descendieron bruscamente a raíz de las lecturas apocalípticas de los índices de gestores de compras de IHS Markit. Sin embargo, el dólar avanza tanto frente a las divisas vinculadas a las materias primas como a aquéllas consideradas refugio seguro como el yen y el franco suizo, lo que sugiere que la tensión en los mercados de financiación mundiales tiene margen para seguir aumentando.

Por otra parte, el banco central de China volvió a reducir sus necesidades de reservas en un esfuerzo por apuntalar la liquidez interna, a pesar de que el virus alcanzó su punto máximo hace más de un mes en ese país y los informes anecdóticos sugieren un repunte amplio, aunque lento, de la actividad.

4. El espectáculo de terror del PMI de Europa

Europa se enfrenta a una recesión más profunda que la de 2008/9, a juzgar por el aspecto de los últimos datos de las encuestas. IHS Markit revisó a la baja sus PMI de marzo en toda la región, debido principalmente a la sorprendente disminución de la actividad del sector servicios, que constituye la mayor parte de todas las economías europeas, incluso la de Alemania.

En Italia, el PMI del sector servicios desciende hasta 17,4 puntos frente a los 52,1 de febrero. Ésta es la cifra más baja que Markit ha reportado para cualquiera de sus PMI —peor incluso que la de Grecia, en las profundidades de su recesión de la última década.

Claus Vistesen, economista de la eurozona de Pantheon Macroeconomics, estima que el PIB de la eurozona cayó un 4% en el primer trimestre y que descenderá hasta un 10% más en el trimestre actual, «basándose en la idea de que la actividad se mantendrá estancada en abril y la mayor parte de mayo».

5. Disney y GE cesan a sus trabajadores; problemas con el plan de préstamos de la SBA

Walt Disney y General Electric han anunciado el cese de miles de trabajadores, mientras el brote de Covid-19 se adentra cada vez más en la vida económica de Estados Unidos.

Disney ha dicho que los recortes se aplicarán a todas sus divisiones de Estados Unidos. La compañía ha cerrado sus parques nacionales indefinidamente, mientras que su división de cruceros ha suspendido la navegación. Además, los estrenos de películas más taquilleras se han retrasado al año que viene.

Los recortes de GE afectan principalmente a la división de la aviación, donde la demanda futura se está revisando rápidamente a la baja debido al colapso de los viajes aéreos y a la incertidumbre sobre si se recuperará rápido o completamente.

Por otra parte, ha habido señales de que el plan de 350.000 millones de dólares del Gobierno de Estados Unidos para ayudar a las pequeñas empresas se enfrenta a grandes problemas. JPMorgan ha dicho que no será capaz de procesar las solicitudes de préstamos con garantía gubernamental que puedan presentarse a partir de hoy. Bank of America está limitando las solicitudes a los clientes actuales.

La línea de crédito planificada de la Reserva Federal a los pequeños y medianos comercios también se enfrenta a retrasos. El presidente de la Fed de Boston, Eric Rosengren, dijo el miércoles que no estará lista hasta «dentro de un par de semanas más”.

La Fed facilita a otros bancos centrales el acceso a dólares

La Reserva Federal de Estados Unidos amplió el martes la capacidad de decenas de bancos centrales extranjeros de acceder a dólares durante la crisis del coronavirus, al permitir que intercambien sus tenencias de deuda del Tesoro estadounidense por préstamos en dólares a un día.

El nuevo programa «debería ayudar a mantener el buen funcionamiento del mercado de deuda del Tesoro estadounidense, proporcionando una fuente temporal alternativa de dólares estadounidenses que no sea la venta de valores en el mercado abierto», declaró la Fed.

En la práctica, bancos centrales de países con monedas menos negociadas o tipos de cambio más volátiles tienen así una forma de acceder a liquidez del banco central estadounidense.

El dólar se utiliza en la mayoría de las transacciones comerciales y de cambio de divisas a nivel mundial. Los responsables de Finanzas de los principales países se han comprometido a ser flexibles para responder a la pandemia.

Se espera que el programa se ejecute antes del 6 de abril y dure al menos seis meses. El dólar se debilitó ligeramente tras el anuncio.

La Fed tiene líneas de swap permanentes con el Banco Central Europeo, el Banco de Japón y otros emisores de las principales monedas, y en respuesta a la crisis abrió intercambios con otros nueve países, incluidos Australia y México.

Microsoft vs. Apple: ¿Qué gigante tecnológico compramos?

El desplome del mercado de las últimas cuatro semanas no se ha dejado a nadie atrás. Los gigantes tecnológicos de gran capitalización, que llevan impulsado el auge del mercado bursátil la última década, también se han visto zarandeados, ya que los inversores han vendido acciones indiscriminadamente al propagarse la pandemia del coronavirus en Estados Unidos.

Aunque todavía se está llevando a cabo un ajuste masivo de toda la economía y de los mercados financieros, la acción actual de los precios del mercado sugiere que los inversores están haciéndose rápidamente con las acciones de algunas de las empresas mejor dirigidas, aprovechando la drástica caída de los precios para comprar algunas acciones antes muy costosas.

A continuación, echamos un vistazo a Apple y Microsoft—dos compañías con una capitalización de mercado de más de un billón de dólares— para entender qué acciones están mejor posicionadas para superar el rendimiento de la media una vez que se asiente el polvo y la pandemia del COVID-19 esté contenida.

Colchón de efectivo de Apple

Las acciones del fabricante de iPhone, Apple, uno de los 30 componentes del Dow Jones de Industriales, han sido de las más afectadas. El 23 de marzo se desplomaban un 35% frente a su pico de 327,85 dólares del 29 de enero.

Pero a medida que los mercados comenzaban a recuperarse de su peor recesión desde la crisis financiera de 2008, Apple también experimentó un gran repunte, subiendo alrededor de un 20% con respecto a los mínimos de este mes. Las acciones cerraron ayer en 54,81 dólares, tras subir un 2,8%.

Pero a medida que los mercados comenzaban a recuperarse de su peor recesión desde la crisis financiera de 2008, Apple también experimentó un gran repunte, subiendo alrededor de un 20% con respecto a los mínimos de este mes. Las acciones cerraron ayer en 54,81 dólares, tras subir un 2,8%.

El coronavirus, que ya ha matado a 3.170 personas e infectado a más de 160.000 personas en Estados Unidos, ha golpeado a las empresas tecnológicas estadounidenses con fuerte presencia en Asia en particular. Apple, que depende de China para alrededor del 20% de sus ingresos y depende ampliamente de la nación asiática para fabricar sus teléfonos, es especialmente vulnerable.

El estallido del COVID-19 —y la respuesta a él— ha planteado varios retos a Apple, incluida la interrupción de su cadena de suministro de China para el sector manufacturero. Las tiendas de Apple fuera de China están cerradas hasta nuevo aviso, por ejemplo, y en muchas regiones de Estados Unidos se ha impuesto el confinamiento hasta finales de abril.

Los analistas también temen que los trastornos provocados por el coronavirus puedan retrasar el lanzamiento del nuevo iPhone de Apple, ralentizando el despliegue de teléfonos con tecnología 5G que ofrecen un enorme potencial de crecimiento.

Pero estos son desafíos temporales que podrían afectar a los ingresos y los beneficios de cara al próximo par de trimestres. Sin embargo, lo que atrae a los inversores a las acciones de Apple es el ecosistema de innovación masiva de la compañía y su enorme acumulación de efectivo.

Las acciones tecnológicas ricas en efectivo son algunas de las «mejor posicionadas para capear la tormenta», decía el analista de Evercore ISI, Amit Daryanani, en una nota este domingo. El fabricante de iPhone «tiene el mayor saldo neto de caja dentro de nuestra área de cobertura», señala Daryanani. Apple tiene actualmente unos 207.000 millones de dólares en efectivo disponibles con unos 108.000 millones de dólares en deuda a corto y largo plazo.

Ventaja del negocio de computación en la nube de Microsoft

A pesar de la incertidumbre económica provocada por el brote del coronavirus, Microsoft es una de esas acciones tecnológicas que se benefician de la creciente demanda de conectividad en este entorno de teletrabajo.

La razón más importante para tener una visión alcista a largo plazo de las acciones de Microsoft es que las empresas y los Gobiernos seguirán invirtiendo en su transición a la computación en la nube, el área de crecimiento clave de la compañía en los últimos años.

A pesar de la incertidumbre económica provocada por el brote del coronavirus, Microsoft es una de esas acciones tecnológicas que se benefician de la creciente demanda de conectividad en este entorno de teletrabajo.

«Hemos visto un aumento del 775% de nuestros servicios en la nube en regiones que han aplicado el confinamiento o que se han refugiado en los pedidos», ha dicho Microsoft en una entrada de blog el domingo.

La aplicación Microsoft Teams, que permite a las personas realizar videollamadas e intercambiar mensajes de chat, ha aumentado en 12 millones su base de usuarios al día en el transcurso de una semana, hasta un total de 44 millones, según ha dicho la compañía. Y ayer, Microsoft presentó una versión de su paquete de Microsoft 365 que pondrá los equipos a disposición de los consumidores.

La gente también sigue usando la aplicación de Skype de toda la vida, que cuenta con 40 millones de usuarios al día, un 70% más que hace un mes, según Microsoft.

Tras toda la agitación en los mercados de acciones durante el mes pasado, las acciones de Microsoft están de vuelta en territorio positivo de cara a este año, con una subida de más del 1%. Las acciones cerraban ayer en 160,23 dólares tras dispararse un 7% en un repunte generalizado del mercado. Fueron una de las acciones tecnológicas de mejor actuación el año pasado, ofreciendo una rentabilidad del 60% a los inversores.

En conclusión

Apple y Microsoft se encuentran entre los gigantes tecnológicos más resistentes mejor posicionados para sobrevivir a la recesión económica debido a la fuerza de sus ofertas de productos y sus sólidos balances. Dicho esto, está claro que Apple se enfrenta a más posibles interrupciones de su cadena de suministro que Microsoft, lo que lo convierte en una apuesta más arriesgada a corto plazo.

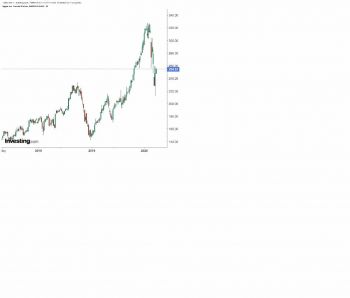

El dólar, ante el riesgo de otra racha alcista

Si la crisis financiera de 2008 nos sirve de referencia, los mercados mundiales —que apenas han tenido tiempo de recuperarse del aumento del 9% en el dólar a mediados de marzo— pueden verse abocados a un nuevo avance meteórico del dólar.

En los 10 días posteriores al 9 de marzo, el dólar se disparó contra casi todas las demás monedas, ya que empresas y bancos lo compraron para pagar a sus acreedores, socios comerciales y proveedores. Las tasas de financiación del mercado monetario se dispararon y las cotizaciones en bolsa cayeron en picado, mientras los participantes del mercado desesperados por hacerse con dólares estadounidenses liquidaban sus inversiones.

Tal pico en el dólar —moneda predilecta para el comercio y la inversión global, usada en hasta el 90% de todas las transacciones de divisas— es una mala noticia, ya que endurece rápidamente las condiciones financieras, exacerbando los mismos problemas que los dirigentes económicos se esfuerzan por evitar.

Desde el 23 de marzo, el repunte ha perdido gas, ya que la Reserva Federal de Estados Unidos redujo nuevamente los tipos de interés, inyectó billones de dólares en el sistema financiero y abrió líneas de canje con otros bancos centrales para aliviar las tensiones del dólar en el extranjero. Las tasas de «swaps» de divisas se han calmado y las acciones se han estabilizado.

¿Pero qué pasa si esto es solo una pausa en el ascenso del dólar en lugar de un cambio de rumbo?

Ilan Solot, analista de Brown Brothers Harriman, que trabajó en la Reserva Federal en 2008 como operador de divisas, se encuentra entre los que prevén otro episodio de fortaleza del dólar.

«Los dirigentes económicos entienden bien el problema de la escasez de fondos de la crisis anterior y se han apresurado a resolverlo, pero esta crisis podría suponer una auténtica conmoción en la economía real», dijo.

Los banqueros centrales han repetido la estrategia de estímulos de 2008, pero «se trata de un choque de liquidez para la economía real, y no sabemos cuál será su evolución», añadió Solot.

Manual

Durante todo el año 2007 y hasta bien entrado el 2008, el índice del dólar cayó de manera constante a medida que los fondos de inversión aumentaban sus posiciones cortas en la divisa pese a la creciente inquietud por las hipotecas de alto riesgo de Estados Unidos y la caída de Bear Sterns. Pero de marzo a noviembre de 2008, el dólar se disparó un 24% gracias a la demanda del extranjero.

Y, al igual que ha ocurrido recientemente, los tipos del mercado monetario se dispararon.

Después, se pusieron en marcha los recortes en los tipos de la Reserva Federal y el proyecto de ley de rescate bancario, por valor de 700.000 millones de dólares; a medida que el atasco del mercado monetario se atenuaba, el dólar retrocedía y tocó suelo el 18 de diciembre de 2008.

Sin embargo, el respiro fue breve. La moneda volvió a despegar y subió otro 15% antes de alcanzar su punto máximo en marzo de 2009. Esto permitió que las acciones y los mercados emergentes tocaran fondo.

La incertidumbre esta vez es que las crisis gemelas de la demanda y la oferta causadas por el virus podrían durar indefinidamente a medida que se propaga la epidemia. Es probable que las empresas y los individuos que tratan de mantenerse a flote acaparen dólares en efectivo.

Un movimiento alcista ahora también encajaría con la llamada teoría de la «Sonrisa del dólar». Según esta propuesta del exanalista de Morgan Stanley, Stephen Jen, el dólar se fortalece en tiempos difíciles, cuando los inversores se apresuran a buscar activos seguros y líquidos.

Posteriormente, cae cuando el crecimiento de Estados Unidos flaquea, obligando a la Reserva Federal a recortar los tipos de interés —la parte central de la sonrisa—, antes de volver a subir cuando la economía de Estados Unidos lidera el rebote del crecimiento mundial.

Jen, que ahora dirige Eurizon SLJ Capital, un fondo de inversión y empresa de asesoría, espera que la economía estadounidense se recupere totalmente a finales de año, mientras que Europa solo recuperará los niveles de PIB de finales de 2019 hacia finales del próximo año.

«Estábamos en la parte izquierda de la sonrisa del dólar, pero durante gran parte de la segunda mitad de 2020 y en 2021, creo que nos moveremos hacia la derecha de la sonrisa del dólar», añadió.

E incluso después de grandes recortes en los tipos de interés, los activos en dólares ofrecen mayores rendimientos: las Letras del Tesoro estadounidenses a tres meses ofrecen un rendimiento superior en un 1 punto porcentual a las alemanas al mismo plazo.

Mientras tanto, a pesar de su retroceso, el dólar está cerca de su nivel más alto desde 2002 frente a las monedas de sus socios comerciales, lo que reaviva la especulación de la intervención del Tesoro para contenerlo. Pero las turbulencias actuales hacen que eso sea poco probable.

«La histórica racha alcista no ha terminado», dijo Goldman Sachs, que añadió en caso de producirse una mayor caída en la renta variable, podría haber otro 3%-5% de alza en el índice del dólar desde los recientes máximos.

Demanda y oferta

La interrupción del coronavirus también se produce en medio de un equilibrio cada vez más frágil entre la demanda y la oferta en los mercados del dólar.

Durante años, el endurecimiento de las regulaciones ha limitado la capacidad de los bancos de Estados Unidos para prestar dólares.

Pero el papel de la moneda en las transacciones internacionales no ha disminuido, y eso ha llevado a un déficit de financiación en dólares, es decir, en el saldo o diferencia entre los activos en dólares de los bancos no estadounidenses y sus pasivos.

Este desequilibrio puede ascender a 1,5 billones de dólares al año, según las estimaciones del Fondo Monetario Internacional.

Parte del mercado de «swaps» (un derivado en el que se acuerda un intercambio de préstamos a tipo fijo en diferentes divisas) refleja el malestar: los «swaps» dólar-yen A tres meses están a un nivel elevado de 44 puntos básicos (pb), frente a un promedio de 20 pb en 2019.

El indicador FRA-OIS, que mide de los costes de financiación de los bancos, está en niveles no vistos desde la crisis financiera.

Los agentes del mercado dicen que, en lugar de problemas interbancarios, su aumento sugiere una demanda sin precedentes por parte de las empresas que están tirando de líneas de crédito y tratando de obtener más préstamos de los bancos.

«Simplemente no hay suficientes dólares disponibles para su salida al exterior en esta coyuntura crítica», escribieron.

Ciertamente, la compra de activos por parte de la Reserva Federal, las inyecciones de dinero en efectivo de varios billones de dólares y las líneas de ayuda con los bancos centrales extranjeros serán factores positivos para proporcionar divisas estadounidenses.

El dólar estaba involucrado en el 90% de las transacciones de divisas a nivel mundial en un mercado diario de 6,6 billones de dólares, según BofA.

La OPEP+ evalúa un recorte histórico en la producción ante la destrucción de la demanda

La OPEP y sus aliados están trabajando en un pacto para realizar un recorte sin precedentes a la producción petrolífera equivalente a cerca del 10% del suministro global, dijo una fuente de la institución después de que el presidente de Estados Unidos pidiera el fin de la liquidación causada por la pandemia del coronavirus.

El Ministerio de Energía de Azerbaiyán dijo que se prevé una reunión de la Organización de Países Exportadores de Petróleo y sus aliados para el lunes 6 de abril, aunque no se conocen muchos detalles aún sobre la eventual distribución exacta de los recortes al bombeo.

Los precios del crudo han caído a cerca de 20 dólares por barril desde los 65 de comienzos de año, ya que más de 3.000 millones de personas quedaron en confinamiento por el virus, reduciendo la demanda petrolera global en hasta un tercio, o 30 millones de barriles por día (bpd).

El presidente de EEUU, Donald Trump, dijo el jueves que ayudó a mediar un acuerdo que podría resultar en un recorte de la producción de Arabia Saudí y Rusia de entre 10 y 15 millones de barriles al día, lo que representaría entre el 10% y el 15% de los suministros mundiales.

No obstante, la Agencia Internacional de Energía advirtió el viernes que una rebaja de 10 millones de bpd no sería suficiente para frenar el fuerte declive de la demanda. Un recorte de esta magnitud derivaría aún en un aumento de inventarios de 15 millones de bpd en el segundo trimestre, dijo Fatih Birol, jefe de la institución.

Trump aseguró que no hizo concesiones a Riad y Moscú, tales como acordar una rebaja de la producción en Estados Unidos, una posibilidad prohibida por la legislación antimonopolio del país.

Algunos miembros de la Administración estadounidense han insinuado que el bombeo sufrirá un fuerte desplome de todas formas por los bajos precios.

«Estados Unidos tiene que contribuir con el esquisto», dijo una fuente de la OPEP. Rusia lleva tiempo expresando su frustración porque sus recortes conjuntos con la OPEP solo están prestando apoyo a los productores de hidrocarburos no convencionales de Estados Unidos, con un coste más alto.

La segunda fuente indicó que la OPEP+ está atenta al resultado de la reunión entre Trump y las petroleras que tendrá lugar viernes, así como que la cifra final de los recortes dependerá de la participación de todos los productores de crudo.

Los precios del crudo se recuperaron desde los mínimos de 20 dólares por barril vistos esta semana. El barril de Brent operaba cerca de los 33 dólares el viernes, aún por debajo de la mitad del nivel de cierre de 66 dólares de finales de 2019.